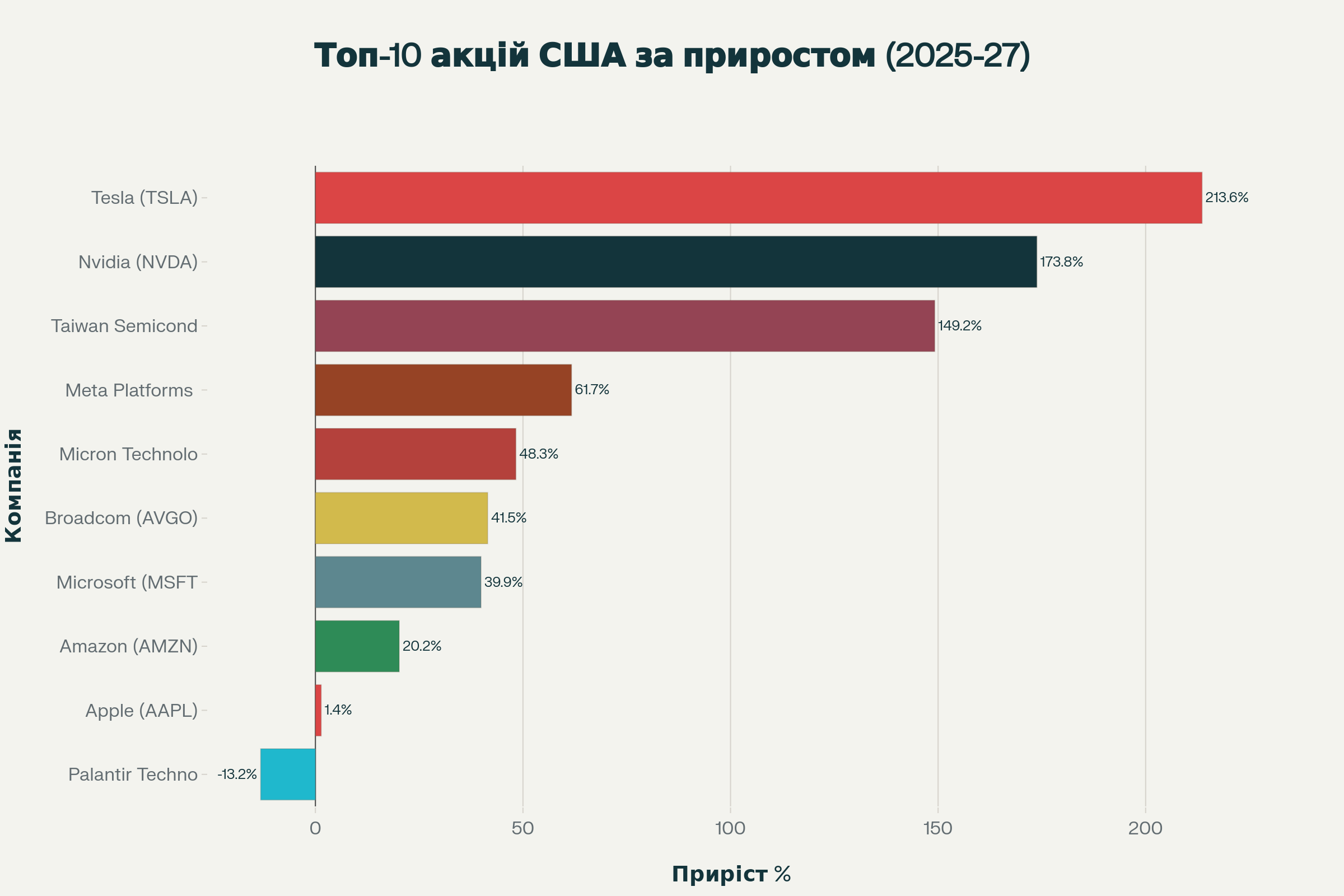

Прогноз щодо інвестування в акції США з 2-річним горизонтом (2025-2027): 10 компаній з найбільшим прогнозованим приростом вартості

22.10 01:58 | Fin.Org.UA+AIНа основі консенсус-прогнозів аналітиків Уолл-стріт та поточних ринкових умов, представляю детальний аналіз інвестиційних можливостей на американському фондовому ринку з горизонтом інвестування два роки.

Ключові висновки

За даними провідних аналітичних агентств, включаючи Goldman Sachs, Morgan Stanley, Bank of America та JP Morgan, американський фондовий ринок демонструє позитивну динаміку з очікуваним зростанням індексу S&P 500 до 6,500-6,900 пунктів до кінця 2026 року. Федеральна резервна система розпочала цикл зниження процентних ставок у вересні 2025 року, що створює сприятливе середовище для зростання акцій, особливо в технологічному та AI-секторах.

Топ-10 компаній з найбільшим прогнозованим приростом

1. Tesla (TSLA) – Прогнозований приріст: +213.6%

Поточна ціна: $442.60 | Цільова ціна 2027: $1,387.92 | Ринкова капіталізація: $1.41 трлн

Tesla очолює рейтинг з найбільшим потенціалом зростання завдяки розвитку технологій автономного водіння (Robotaxi), програмному забезпеченню Full Self-Driving та розширенню енергетичного бізнесу. Аналітики прогнозують річне зростання виручки на рівні 12.5% з операційною маржею близько 9.7%. ARK Invest встановила цільову ціну на рівні $2,000 за акцію до 2027 року, припускаючи успішний запуск послуг робототаксі та подальше масштабування бізнесу. Однак компанія стикається з високою конкуренцією та регуляторними ризиками, а P/E коефіцієнт 171 вказує на агресивну оцінку.

2. Nvidia (NVDA) – Прогнозований приріст: +173.8%

Поточна ціна: $181.16 | Цільова ціна 2027: $496.00 | Ринкова капіталізація: $4.1 трлн

Nvidia залишається лідером ринку AI-чіпів з прогнозованим зростанням виручки на 56% річно. Компанія продовжує домінувати в сегменті дата-центрів, де її чіпи використовуються для навчання та інференсу великих мовних моделей. За прогнозами, виручка від AI-продуктів може досягти $38 млрд до 2027 року. Операційна маржа на рівні 62% демонструє виняткову прибутковість бізнесу. Середня аналітична цільова ціна становить $224-235 на 12-місячному горизонті з подальшим зростанням до $496 до кінця 2027 року. Ризики включають високу оцінку (P/E 50) та посилення конкуренції з боку AMD, Intel та спеціалізованих AI-чіпів.

3. Taiwan Semiconductor (TSM) – Прогнозований приріст: +149.2%

Поточна ціна: $294.51 | Цільова ціна 2027: $734.00 | Ринкова капіталізація: $1.53 трлн

TSMC залишається критично важливим гравцем у ланцюзі поставок напівпровідників, виробляючи найскладніші чіпи за технологіями 3nm та 2nm для Apple, Nvidia, AMD та інших. Компанія отримує 63% приросту виручки від AI-сегменту з очікуваними замовленнями на $10 млрд у 2026 фінансовому році. Глобальний ринок напівпровідників прогнозується зрости до $728 млрд у 2025 році та $800 млрд у 2026 році, з річним зростанням 15.4% та 9.9% відповідно. Аналітики очікують зростання виручки TSMC на 22% річно з операційною маржею 45%. Основний ризик – геополітична напруженість навколо Тайваню та залежність від китайського ринку.

4. Meta Platforms (META) – Прогнозований приріст: +61.7%

Поточна ціна: $733.27 | Цільова ціна 2027: $1,185.58 | Ринкова капіталізація: $1.85 трлн

Meta активно інтегрує AI-технології в рекламний бізнес, що призводить до підвищення ефективності таргетингу та монетизації платформ Facebook, Instagram та Reels. Компанія демонструє зростання виручки на 16.4% річно з операційною маржою 39.1%. У другому кварталі 2025 року виручка зросла на 22% до $47.5 млрд, а операційна маржа досягла 43%. Середня аналітична цільова ціна становить $872-880 на 12-місячному горизонті. Meta володіє понад $45 млрд готівки, що дає можливість для інвестицій у нові продукти та викупу акцій. Ризики включають регуляторний тиск та конкуренцію з боку TikTok і YouTube.

5. Micron Technology (MU) – Прогнозований приріст: +48.3%

Поточна ціна: $202.29 | Цільова ціна 2027: $300.00 | Ринкова капіталізація: $235 млрд

Micron спеціалізується на виробництві пам’яті для AI-застосунків, включаючи високошвидкісну пам’ять HBM (High Bandwidth Memory), критично важливу для AI-чіпів та дата-центрів. Компанія очікує зростання виручки на 42.5% річно з прогнозованим зростанням прибутку на акцію на 100% у 2025 році. Аналітики бачать потенціал зростання завдяки циклічному відновленню ринку пам’яті та зростаючому попиту від AI-сектору. P/E коефіцієнт 12 робить акції відносно привабливими порівняно з іншими напівпровідниковими компаніями. Основний ризик – циклічність ринку пам’яті та волатильність цін.

6. Broadcom (AVGO) – Прогнозований приріст: +41.5%

Поточна ціна: $342.66 | Цільова ціна 2027: $485.00 | Ринкова капіталізація: $1.65 трлн

Broadcom розробляє спеціалізовані AI-чіпи для інференсу та мережеве обладнання для дата-центрів. Компанія демонструє зростання виручки на 20% річно з операційною маржою 40%. У липні 2025 року виручка зросла на 22% до $16 млрд, з приростом AI-сегменту на 63%. Аналітики прогнозують цільову ціну $367-485 на горизонті 2-3 років. Інтеграція VMware та розширення портфелю корпоративного програмного забезпечення створюють додаткові джерела зростання. Ризики включають високу оцінку та виклики інтеграції придбань.

7. Microsoft (MSFT) – Прогнозований приріст: +39.9%

Поточна ціна: $517.66 | Цільова ціна 2027: $724.00 | Ринкова капіталізація: $3.85 трлн

Microsoft інвестує $80 млрд у AI-дата-центри у 2025 році, що підкреслює стратегічну важливість AI-сегменту. Компанія інтегрує AI в Azure, Microsoft 365 через продукт Copilot та GitHub. Очікується зростання виручки на 10% річно з операційною маржою 46%. Середня аналітична цільова ціна становить $608-630 на 12-місячному горизонті з потенціалом $724-900 до 2027 року. Morgan Stanley прогнозує цільову ціну $850-900, враховуючи AI-монетизацію. Основний ризик – сповільнення темпів зростання порівняно з попередніми роками.

8. Amazon (AMZN) – Прогнозований приріст: +20.2%

Поточна ціна: $222.42 | Цільова ціна 2027: $267.30 | Ринкова капіталізація: $2.34 трлн

Amazon отримує вигоду від зростання AWS (Amazon Web Services) з інтеграцією AI-сервісів та подальшого розширення e-commerce бізнесу. Компанія демонструє зростання виручки на 12% річно, хоча операційна маржа залишається помірною на рівні 12%. Аналітики встановлюють середню цільову ціну $264-267 з діапазоном від $230 до $300. AWS залишається ключовим драйвером прибутковості з потужним AI-портфелем. Консенсус-рейтинг – Strong Buy з 44 аналітиками, що рекомендують акцію до купівлі. Ризики включають тиск на маржі та конкуренцію в обох сегментах бізнесу.

9. Apple (AAPL) – Прогнозований приріст: +1.4%

Поточна ціна: $252.29 | Цільова ціна 2027: $255.84 | Ринкова капіталізація: $3.54 трлн

Apple впроваджує платформу Apple Intelligence в екосистему iOS, macOS та iPadOS, що має підтримати продажі iPhone 17 у 2025 році. Компанія очікує помірне зростання виручки на 6% річно з операційною маржею 30%. Середня аналітична цільова ціна становить $252-256 з діапазоном від $180 до $310. Goldman Sachs встановлює цільову ціну $266 з рейтингом Buy. Однак обмежений потенціал зростання відображає насичення ринку iPhone та виклики в інновації продуктів. Консенсус-рейтинг – Moderate Buy.

10. Palantir Technologies (PLTR) – Прогнозований приріст: -13.2%

Поточна ціна: $181.59 | Цільова ціна 2027: $157.65 | Ринкова капіталізація: $422 млрд

Palantir демонструє найшвидше зростання виручки серед усіх компаній рейтингу – 45% річно, з восьми послідовних кварталів прискорення зростання. Компанія лідирує в сегменті AI-платформ для корпоративного та державного сектору з прогнозованою виручкою понад $4 млрд у 2025 році. Однак екстремальна оцінка P/E 416 та P/S 122 викликає занепокоєння аналітиків. Середня цільова ціна $157.65 передбачає зниження від поточних рівнів, з діапазоном від $45 до $215. Консенсус-рейтинг – Hold, що відображає розділену думку аналітиків. Основний ризик – неможливість виправдати поточну надзвичайно високу оцінку.

Макроекономічний контекст та ринковий outlook

Монетарна політика Федеральної резервної системи

Федеральна резервна система розпочала цикл зниження процентних ставок у вересні 2025 року, знизивши базову ставку на 0.25% до діапазону 4.00-4.25%. За прогнозами Fed, ставка знизиться до 3.4% до кінця 2026 року та до 3.1% до кінця 2027 року, що передбачає ще 2 процентні пункти зниження. Голова ФРС Джером Пауелл охарактеризував це як "управління ризиками", враховуючи загрози для ринку праці при збереженні помірної інфляції.

Історично, зниження процентних ставок позитивно впливає на зростаючі акції, особливо в технологічному секторі, оскільки зменшує дисконтну ставку для майбутніх грошових потоків. З 1980 року індекс S&P 500 в середньому зростав на 14.1% протягом 12 місяців після початку циклу зниження ставок. Сектори інформаційних технологій (P/E 40.65) та споживчих товарів (P/E 29.21) найбільше виграють від цього середовища.

AI-революція та інвестиційний бум

Глобальні інвестиції в AI-інфраструктуру досягли безпрецедентних масштабів. Microsoft виділяє $80 млрд на AI-дата-центри у 2025 році, Amazon – $100 млрд, Meta – $65 млрд, а xAI – близько $30 млрд. Goldman Sachs прогнозує зростання енергетичного попиту дата-центрів на 50% до 92 ГВт до 2027 року з річним темпом зростання 17%.

За оцінками, глобальний ринок автономних AI-агентів зросте з $4.35 млрд у 2025 році до $103.28 млрд до 2034 року, що становить річний темп зростання 42.19%. PwC оцінює, що агентські AI-системи можуть додати $2.6-4.4 трлн щорічно до глобального ВВП до 2030 року. Deloitte прогнозує, що 25% компаній, які використовують генеративний AI, запустять пілотні проекти агентського AI у 2025 році, зростаючи до 50% до 2027 року.

Ринок напівпровідників

Світова індустрія напівпровідників демонструє потужне зростання. Глобальні продажі досягли $346 млрд у першій половині 2025 року, зростаючи на 18.9% річно. За прогнозами WSTS, повнорічний обсяг продажів у 2025 році досягне $728 млрд (+15.4%), зростаючи до $800 млрд у 2026 році (+9.9%). Ключові драйвери – сегменти Logic (+37%) та Memory (+20%), підтримані попитом від дата-центрів та AI-застосунків. Bank of America прогнозує, що продажі напівпровідників можуть наблизитися до $1 трлн до 2027 року.

Прогнози для фондового ринку

Провідні інвестиційні банки встановлюють оптимістичні цілі для S&P 500:

-

Goldman Sachs: 6,600 пунктів через 6 місяців (+6%) та 6,900 через 12 місяців (+11%)

-

Morgan Stanley: 6,500 пунктів до кінця 2025 року (+11%), з можливим діапазоном від 4,600 до 7,400

-

Wells Fargo: 7,007 пунктів до кінця 2025 року, що передбачає приблизно 23-25% зростання

-

Evercore ISI: 7,750 пунктів до кінця 2026 року, підтримане AI-бумом

Очікується зростання прибутків S&P 500 на 8.9% у 2025 році, 12.1% у 2026 році та 13.8% у 2027 році. Компанії "Magnificent 7" (найбільші технологічні гіганти) прогнозують демонструвати зростання прибутків на 14% порівняно з 6.7% для решти індексу.

Ризики та застереження

Незважаючи на оптимістичні прогнози, інвестори повинні враховувати наступні ризики:

-

Високі оцінки: Багато технологічних акцій торгуються на історичних максимумах з P/E коефіцієнтами значно вище середніх. Palantir з P/E 416 та P/S 122 представляє екстремальний приклад.

-

Геополітична напруженість: Торгові конфлікти між США та Китаєм, включаючи потенційні 100% тарифи на китайський імпорт, створюють невизначеність. Залежність TSMC від китайського ринку становить особливий ризик.

-

Кредитні ризики: Нещодавні проблеми з кредитною якістю регіональних банків та банкрутства в автомобільній промисловості викликають занепокоєння.

-

Волатильність: Індекс VIX досягав 29 на початку жовтня 2025 року, відображаючи підвищені побоювання інвесторів. Хоча ринок відновився, ризики залишаються.

-

Невизначеність щодо AI: Експерти розділені щодо термінів та масштабів економічної віддачі від AI-інвестицій. Період 2026-2030 буде критичним тестом для комерціалізації AI.

-

Регуляторні ризики: Посилення регулювання технологічних компаній, особливо в ЄС, може вплинути на прибутковість.

Стратегічні рекомендації

-

Диверсифікація: Незважаючи на привабливість технологічного сектору, рекомендується збалансований підхід з інвестиціями в різні сектори для мітигації ризиків.

-

Поетапне входження: Враховуючи високі оцінки, доцільно розглянути стратегію dollar-cost averaging (поетапні інвестиції) замість одноразового вкладення всього капіталу.

-

Фокус на фундаментальних показниках: Надавати перевагу компаніям з реальним зростанням виручки, прибутковою бізнес-моделлю та розумними оцінками.

-

Горизонт інвестування: 2-річний горизонт дозволяє пережити короткострокову волатильність, але інвестори повинні бути готові до потенційних корекцій.

-

Хеджування: Розглянути використання високоякісних облігацій середньої тривалості як захист від несподіваного економічного сповільнення.

Висновок

Аналіз консенсус-прогнозів провідних аналітиків Уолл-стріт вказує на привабливі можливості для інвестування в американські акції з 2-річним горизонтом. Tesla, Nvidia та Taiwan Semiconductor очолюють рейтинг з прогнозованим приростом понад 100%, підтримані потужними трендами в AI, автономному транспорті та напівпровідниках.

Сприятливе макроекономічне середовище з циклом зниження процентних ставок ФРС, помірною інфляцією та стійким економічним зростанням створює позитивний фон для ринку акцій. Безпрецедентні інвестиції в AI-інфраструктуру від найбільших технологічних компаній підкреслюють довгострокові перспективи сектору.

Однак інвестори повинні зважати привабливні прогнози зростання з реальними ризиками високих оцінок, геополітичної невизначеності та потенційної волатильності. Диверсифікований підхід з фокусом на компаніях з міцними фундаментальними показниками та обґрунтованими темпами зростання представляється оптимальною стратегією для досягнення успіху на горизонті 2025-2027 років.

Цей аналіз не є інвестиційною порадою.