Національний банк проводить масштабні санкції: коли регулювання вибирає дбайливість

21:47 | Fin.Org.UA

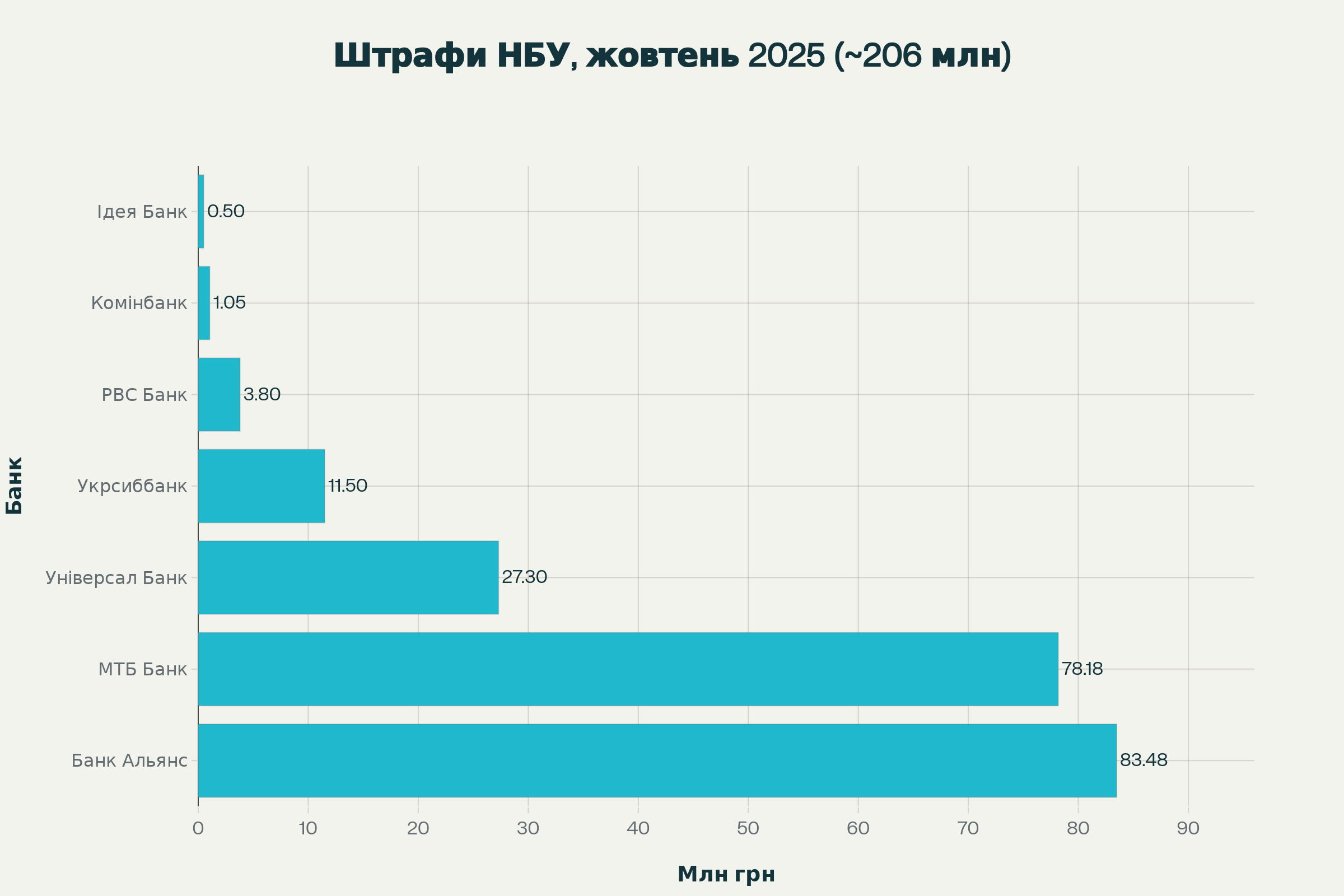

Національний банк України в жовтні 2025 року застосував суворі санкції до семи банків та чотирьох небанківських фінансових установ за систематичні порушення законодавства у сфері фінансового моніторингу та валютного контролю. Загальна сума штрафів становила близько 200 млн гривень, що сигналізує про жорсткий регуляторний курс НБУ щодо боротьби з ризиками відмивання грошей та фінансування тероризму.

Це — не просто адміністративна акція. Це — демонстрація того, що навіть в умовах воєнного часу, коли ресурси обмежені, а регулятори перевантажені, Національний банк залишається безкомпромісним у захисті цілісності фінансової системи України.

Величина санкцій: коли гривня стає мовою розуму

Близько 200 млн гривень штрафів за один місяць — це істотна сума, яка розповідає історію системних проблем у фінансовому секторі.

Для контексту: якщо розподілити цю суму на всі 60 активних банків України, то в середньому на кожен банк припадатиме по 3,3 млн гривень штрафу на місяць, або близько 40 млн гривень на рік потенційно. Те, що переважна більшість санкцій було сконцентровано в семи великих гравців, свідчить про те, що проблеми з комплаєнсом найбільш гострі саме у великих банках, яким дозволено мати найрозвинутіші системи контролю.

Найбільші порушники: коли система знаходить слабкі місця

1. Банк Альянс: лідер за масштабом порушень

АТ "Банк Альянс" отримав штрафи на загальну суму 83,48 млн гривень — найбільший штраф серед усіх установ.

Виявлені порушення:

-

Неналежна організація первинного фінансового моніторингу — механізми виявлення підозрілих операцій не функціонували належно

-

Недоліки у внутрішніх документах — регламенти та процедури не були приведені у відповідність до вимог законодавства

-

Незастосування ризик-орієнтованого підходу — банк не категоризував клієнтів за рівнем ризику

-

Неналежна перевірка клієнтів (Due Diligence) — система Know Your Customer (KYC) не працювала належно

-

Несвоєчасне надання інформації НБУ — компліанс-відділ не інформував регулятора про факти порушень

-

Письмове застереження за невнесення необхідних даних до анкет клієнтів

Цей набір порушень свідчить про системне неабирання дбайливості — не про окремі помилки, а про фундаментальну недостатність архітектури комплаєнсу.

2. ПАТ "МТБ БАНК": друга найбільша фінустанова за штрафом

ПАТ "МТБ БАНК" отримав штрафи на суму 78,18 млн гривень (основна фінустанова 75 млн + штраф за валютні порушення 3,1 млн).

Виявлені порушення:

-

Неналейна перевірка клієнтів — недостатня глибина аналізу бенефіціарів та джерел коштів

-

Незастосування ризик-орієнтованого підходу — невиділення клієнтів високого ризику

-

Неналежне управління ризиками — система моніторингу операцій не виявляла аномалій

-

Порушення валютного контролю — несвоєчасне виявлення операцій, що потребують спеціального контролю

-

Письмове застереження за недотримання порядку деяких операцій

Що цікаво, обидва ці великі гравці (Альянс та МТБ) допущені однакових типів порушень, що свідчить про поширену практику недотримання стандартів у верхньому сегменті ринку.

3. АТ "Універсал Банк" (monobank): коли молодь не означає сумлінність

АТ "Універсал Банк", який обслуговує популярний monobank, отримав штраф на 27,3 млн гривень.

Виявлені порушення:

-

Неналейна перевірка клієнтів — особливо гострим є факт, що мобільний банк мав недостатній контроль за своїми користувачами

-

Несвоєчасне інформування про підозрілих осіб — банк не передавав до НБУ й Служби фінансових розслідувань (СФР) інформацію про осіб та операції, що мали ознаки злочинної діяльності

-

Недотримання вимог до внутрішніх документів — регламенти не були актуалізовані

Цей випадок особливо тривожний, оскільки monobank — це найбільший мобільний банк України з мільйонами користувачів. Якщо система комплаєнсу цього банку мала недоліки, це створює виявлену уразливість для мільйонів людей, чиї операції могли не контролюватися.

4. АТ "Укрсиббанк": іноземний бренд, локальна недбалість

АТ "Укрсиббанк" отримав штраф на 11,5 млн гривень.

Виявлені порушення:

-

Неналежна перевірка клієнтів — аналіз бенефіціарів був поверховим

-

Недотримання ризик-орієнтованого підходу — система не розрізняла ризики

-

Низка інших порушень — неуточнено, що саме ще порушено, але кількість порушень вказує на системні проблеми

Інші установи: мініатюрні штрафи, максимальні ризики

АТ "РВС БАНК" — 3,8 млн гривень за недотримання ризик-орієнтованого підходу. Цікаво, що це — той самий банк, якого Национальный банк визнав неплатоспроможним на 4 листопада 2025 року. Очевидно, що РВС Банк мав системні проблеми не лише в активах, але й у управлінні комплаєнсом.

Комінбанк — 1,05 млн гривень за:

-

Несвоєчасне повідомлення про порогові фінансові операції

-

Невстановлення високого рівня ризику для клієнтів із російським бенефіціаром

Останнє порушення особливо важливе — у контексті санкцій проти Росії та запобігання фінансування ворога, недотримання посилених вимог для російських бенефіціарів становить національну безпеку.

АТ "Ідея Банк" — 500 тис. гривень за несвоєчасне виконання рішень спецоргану щодо зупинення операцій та невчасне інформування про залишки коштів на рахунках.

Небанківські фінансові установи: той же синдром

НБУ оштрафував також чотирьох небанківських установ на суми від кількасот тисяч до більш мільйона гривень за аналогічні порушення.

ТОВ "ФК "Мустанг Фінанс" — 731 тис. гривень за:

-

Проблеми з внутрішніми документами

-

Неналейну перевірку клієнтів

-

Некоректне ведення анкет політично вразливих осіб (ПЕП)

-

Порушення порядку подання звітності

ТОВ "ФК "Абекор" — 595 тис. гривень за:

-

Недоліки в алгоритмах управління ризиками

-

Порушення під час ідентифікації та верифікації

-

Неналейний моніторинг операцій

-

Несвоєчасне подання інформації

Анатомія порушень: системний синдром, не окремі вади

Розглядаючи виявлені порушення, видно три ключові проблеми, що пронизують весь фінансовий сектор:

Проблема 1: Неадекватне розуміння "ризик-орієнтованого підходу"

Ризик-орієнтований підхід — це не просто бюрократична вимога. Це система, яка вимагає від банків:

-

Категоризувати клієнтів за рівнем ризику (низький, середній, високий)

-

Встановлювати рівень Due Diligence залежно від цієї категорії

-

Застосовувати посилений контроль для високоризикових клієнтів (політики, офіційні особи, осіб пов’язані з санкціями, компанії з офшорів)

Те, що всі штрафовані установи порушили саме цей принцип, свідчить, що банки просто не розуміють або ігнорують цю вимогу.

Для розуміння: якщо банк не застосовує ризик-орієнтований підхід, він ризикує дозволити операції клієнтів, пов’язаних із тероризмом, корупцією чи відмиванням грошей, оскільки не проводить посилених перевірок.

Проблема 2: Неналежна системи контролю за операціями

Моніторинг операцій — це автоматизована система, яка повинна:

-

Виявляти аномалії у поведінці клієнтів (раптові великі переводи, операції в нетипових країнах, розрахунки за підозрілими контрагентами)

-

Генерувати звіти про підозрілі операції (Suspicious Activity Reports — SARs)

-

Передавати їх до Служби фінансових розслідувань у встановлені строки

Те, що банки несвоєчасно інформували регулятора про підозрілі операції, означає, що їхні системи моніторингу не працювали або працювали на позірному рівні.

Проблема 3: Недостатня глибина перевірки клієнтів (Due Diligence)

Due Diligence — це не просто перевірка документів. Це — справжній розслідування:

-

Перевірка джерел коштів клієнта

-

Аналіз структури власності (хто справді володіє компанією)

-

Контроль над бенефіціарами (кінцевими власниками)

-

Відстеження зв’язків з політичними фігурами, санкціями, офшорами

Штрафи за неналейну перевірку клієнтів свідчать про те, що банки не проводили цього аналізу або робили це формально.

Глобальний контекст: коли Україна дотримується міжнародних стандартів

Ці санкції вписуються в більш широкий контекст боротьби із фінансовою злочинністю за світовими стандартами FATF (Financial Action Task Force).

FATF очікує, що країни повинні мати:

-

Ефективні системи ідентифікації та моніторингу підозрілих операцій

-

Суворі санкції за порушення вимог Anti-Money Laundering (AML) і Counter-Terrorist Financing (CFT)

-

Регулярні перевірки комплаєнсу установ

Дії НБУ демонструють, що Україна рухається у правильному напрямку, навіть під час війни.

Чому це важливо: война, корупція та фінансова безпека

В умовах войєнного часу боротьба з відмиванням грошей набуває критичного значення:

1. Попередження фінансування ворога

Якщо банки мають неадекватний контроль, російські компанії та агенти можуть використовувати українські банки для переводу санкціонованих коштів.

2. Запобігання корупції

В умовах війни корупційні схеми розквітають. Лідери ВПК, закупівльні агенти та чиновники можуть використовувати банків для відмивання незаконно отриманих коштів.

3. Захист міжнародної допомоги

США, ЄС та інші донори надали Україні десятки мільярдів доларів. Якщо банківська система не контролює, ці кошти можуть бути розкрадені чи спрямовані в неправильні канали.

4. Інтеграція до ЄС

ЄС встановлює суворі вимоги до AML/CFT для нових членів. Санкції НБУ демонструють, що Україна серйозно ставиться до цих вимог.

Рекомендації для банків: як перейти від штрафів до комплаєнсу

На основі виявлених порушень банки повинні:

-

Переглянути архітектуру систем комплаєнсу — особливо наглядові ради та управління ризиками

-

Інвестувати в IT — автоматизовані системи моніторингу операцій мають бути обов’язковими

-

Розпочати реального Due Diligence — замість формальної перевірки документів

-

Тренувати персонал — кожен співробітник повинен розуміти вимоги AML/CFT

-

Створити культуру комплаєнсу — коли нехтування вимогами стає причиною звільнення, а дотримання — нормою

Висновки: регулювання працює

Санкції НБУ в жовтні 2025 року демонструють, що навіть у розпалі війни регулятор залишається активним та безкомпромісним.

Близько 200 млн гривень штрафів — це сигнал не лише штрафованим установам, а й всій фінансовій системі: комплаєнс — це не опціональна вимога, а обов’язкова норма.

Однак шлях ще довгий. Якщо штрафи накладаються регулярно (в вересні було оштрафовано 13 установ на десятки мільйонів), це означає, що проблеми з комплаєнсом залишаються системними.

Справжня перемога буде, коли штрафи стануть рідкістю, а дотримання вимог AML/CFT стане автоматичною практикою, а не результатом наглядів та санкцій.

Юридична оговорка: Представлена інформація є аналітичним матеріалом, заснованим на офіційних даних Національного банку України, пресрелізах та публічних повідомленнях про санкції. Дана стаття не становить юридичну консультацію, фінансову рекомендацію або пораду щодо операцій з фінансовими установами. Усі висновки ґрунтуються на публічно доступних даних станом на листопад 2025 року. Для розуміння впливу цих санкцій на діяльність конкретної установи необхідно консультуватися з кваліфікованими юристами та фінансовими консультантами.